「老後資金の漠然とした不安がある」

「サラリーマンにもおすすめの老後資金を準備する方法が知りたい」

これらの心配を減らすための方法としておすすめなのが「iDeCo」を利用することです。

私も2022年から「iDeCo」の利用を始めて、ほったらかし投資をしている状態です。

さらに、税制優遇も受けられるため、お得に資産運用を続けることができます。

今回は「iDeCo」のメリット・デメリットを含めて紹介をしていきます。

メリットは

- 掛け金が全額所得控除となる

- 運用益が非課税になる

- 受取時も税制優遇あり

それに対してデメリットは

- 原則60歳まで受取できない

- 管理に手数料がかかってしまう

- 元本割れのリスクがある

それぞれメリットとデメリットがありますが、

私としてはサラリーマンが利用できる老後資金・節税対策として価値があると考えています。

詳しく紹介していきますので、ぜひ最後まで読んでみてください。

私は「SBI証券」でiDeCoを利用しています!

SBI証券のiDeCoは商品が38種類と豊富で、

リスク許容度に合った商品を選ぶことができます。

iDeCoとは

「iDeCo(イデコ)」とは、個人型確定拠出年金と呼ばれ、

公的年金とは別に老後資金を積み立てることができる私的年金制度です。

公的年金と組み合わせることによって、老後資金を準備することの一助となる可能性があります。

加入資格と拠出限度額に注意

勤務している会社の年金制度によって、加入資格がない場合や

拠出限度額に大きな差が出るため、注意が必要です。

iDeCo公式サイトに拠出限度額の表と加入資格のフローチャートがありますので、

詳しくはこちらをご覧ください。

私が勤務している会社の場合

確定給付企業年金(DB)制度あり・厚生年金被保険者という条件になるため

5.5万円 ー DBの掛け金相当額 = 拠出限度額(いずれも上限2万円)

となり、掛け金の上限は2万円となっています。

iDeCoのメリット

「iDeCo」のメリットは多くの税制優遇にあります。

「NISA」と合わせて国が推し進めている制度になるため、多くの優遇制度があります。

掛け金が全額所得控除となる

「iDeCo」の最大のメリットがこの掛け金全額所得控除です。

毎年の所得税を決める際には、控除後の課税所得を基準にします。

課税所得は収入から各種控除の合計を引いた金額のことで、この金額に対して所得税額を算出します。

私の場合は、2024年の合計拠出額が144,000円だったため、

約14万円の所得控除をすることができ、所得税を節税することができました。

シミュレーションでは、所得税・住民税の軽減により、年間29,000円程度の優遇額になります。

運用益が非課税になる

通常の株式投資などの運用益に対しては20.315%の税金がかかります。

「iDeCo」で得た利益については、その税金が非課税となります。

「NISA」と同様で運用益が非課税になりますので、利用していきたいですね。

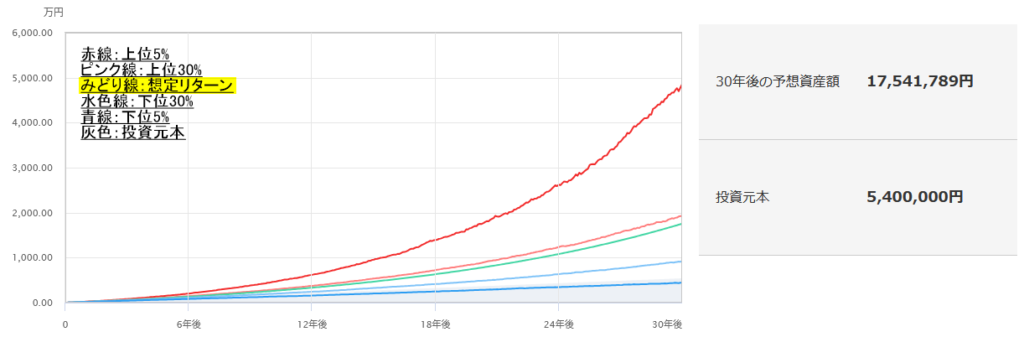

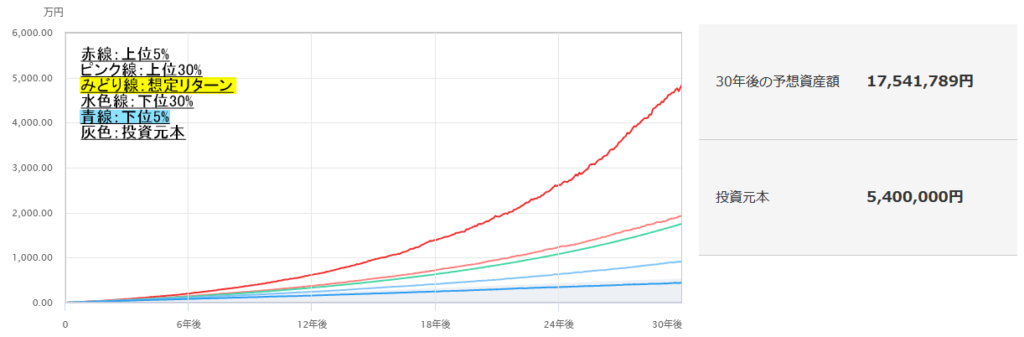

また、積立期間30年・積立額1.5万円・想定リターン7%・想定リスク20%でシミュレーションすると

30年後の予想リターンは約1,750円となりました。

投資元本は540万円なので、運用益である1,210万円に対して課税されないということになります。

受取時も税制優遇あり

60歳以降になり、いよいよ受取となった時にも税制優遇があります。

一時金として受け取る場合は「退職所得控除」、年金として受け取る場合は「公的年金控除」です。

退職所得控除の場合

退職所得控除額は勤続年数によって決まり、勤続年数が長くなるほど枠が大きくなります。

勤続20年以下は「40万円 × 勤続年数」で計算され、80万円に満たない場合は80万円になります。

20年超では「800万円 + 70万円 ×(勤続年数 - 20年)」となります。

先ほどのシミュレーションをもとに、勤続年数が30年の場合を考えてみましょう。

勤続年数30年は20年超となりますので、800万円 + 70万円 ×(30年 - 20年)=1,500万円

シミュレーションの予想リターン約1,750万円から退職所得控除の1,500万円を引いた250万円に

税金がかかってくるという計算になりますね。

公的年金控除の場合

公的年金控除の場合は取り崩した金額(収入額)によって控除額が変わってきます。

先ほどのシミュレーションをもとに、年間175万円(10年で取り崩し)とした場合

受け取る年齢が65歳以上であれば、110万円の控除となり、65万円に対して税金がかかります。

65万円が10年間ですので、合計で650万円分に対して税金がかかることになります。

同じ金額を受け取るにも、受け取り方によって税金のかかり方が全く違うことに注意が必要です。

iDeCoのデメリット

「iDeCo」にはデメリットもいくつかあります。

長期運用を前提としていますので、短期で資金が必要となった場合には

その資金拘束力がデメリットになってきます。

原則60歳まで受取できない

「iDeCo」の最大の特徴である資金拘束力がデメリットになります。

「NISA」と違って、一度掛け金として拠出した資金は60歳まで受け取ることができません。

個人の年金を準備しているわけですから、考えてみれば当たり前ですが

万が一の場面で特別にお金が必要になったとしても、「iDeCo」の掛け金には手を出せません。

そのため、「iDeCo」の掛け金は、いざという時の資金を残した状態で出せる金額を拠出しましょう。

私の場合は2025年から月の掛け金上限額が2万円になりましたが、

資金の流動性の観点から、上限額ではなく1万5千円を拠出するようにしました。

管理に手数料がかかってしまう

「iDeCo」は国民年金基金連合会や事務委託先金融機関の手数料が発生します。

・初期手数料(初回のみ)

国民年金基金連合会分:2,829円(税込)

・口座管理手数料

国民年金基金連合会分:月額105円(税込)※掛金の引落がある方のみ

事務委託先金融機関分:月額66円(税込)

※「SBI証券」iDeCoプランより抜粋

特に初期の手数料が金額としては大きいため、

運用商品の利回りによって損益がプラスになるまでの時間がかかってしまいます。

私の場合は、「iDeCo」を始めた初年度約6か月間は損益がマイナスの状態でした。

「S&P500」連動のインデックスファンドを運用しているため、現在は株高の影響を受けて

損益はプラスになっている状況です。

元本割れのリスクがある

「iDeCo」で運用する商品は自分で選ぶことができますが、元本変動型の商品を選んだ場合は

最終的に元本を下回ってしまう可能性があります。

先ほどのシミュレーション結果を振り返ってみましょう。

30年間運用した場合でも、投資成績が下位5%となってしまった場合は

元本540万円をわずかに下回ってしまうシミュレーション結果となっています。

長期で運用することによって利益を得る可能性が高くなりますが、

必ずそうなるとは言えないということに注意が必要です。

元本確保型の商品もある

「iDeCo」の特徴の一つでもありますが、

どの証券会社を選んだとしても、必ず「元本確保型」の商品が一つは用意されています。

「元本確保型」の商品を用意することが義務となっているからです。

そのため、元本割れのリスクがどうしても嫌だという方にとっては、

「元本確保型」の商品も拠出する候補になってきます。

運用の動きとしては、一般的な「定期預金」と変わりませんが、

「iDeCo」のメリットである、掛け金は全額所得控除されることになりますので

普通に定期預金をするよりもメリットが大きいです。

まとめ:余裕資金を確保しつつ、最大のメリットを受けよう

今回は「iDeCo」について紹介しました。

メリットとデメリットがそれぞれありますが、

この制度を利用することにより、老後資金の心配は大幅に減ることになると考えています。

リスク資産を運用していくことになりますので、元本割れのリスクはついて回りますが

年金という超長期の運用が前提となっているため、ある程度の利回りは期待できるでしょう。

ただし、生活に必要な資金を切り崩してまで拠出してしまうと

途中で受け取ることができないというデメリットをもろに受けてしまうことになりますので、

余裕資金を確保したうえで運用していくように意識することが重要です。

経済的自立を達成するために、制度のメリットを最大限活用しながら資産を増やしていきましょう。

それでは、一緒に頑張っていきましょう!

コメント